こんにちは、みみたまボーイです。

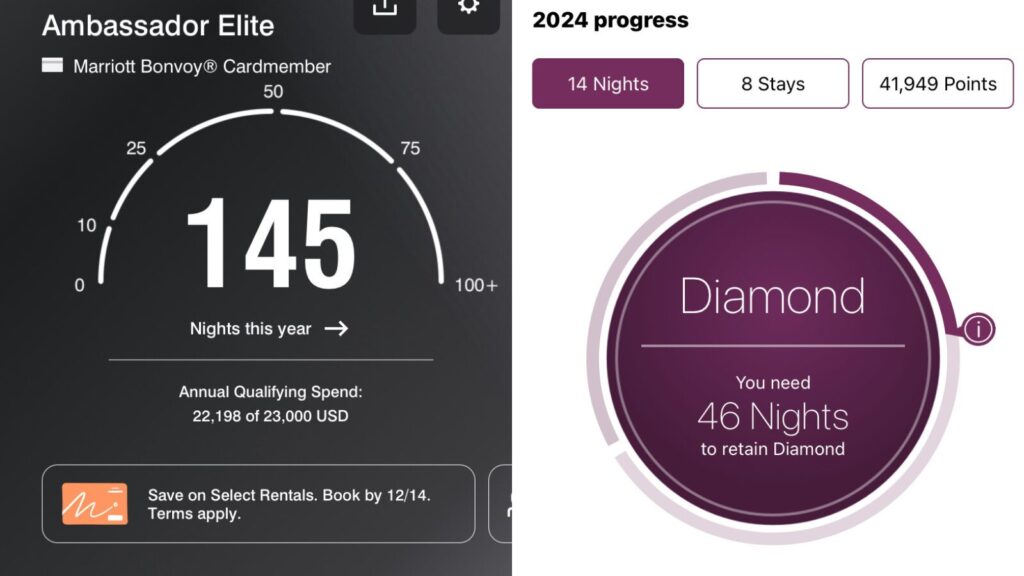

アメリカで駐在生活を始めて5年、出張続きの日々で昨年はなんと150泊以上もホテルに宿泊しました。

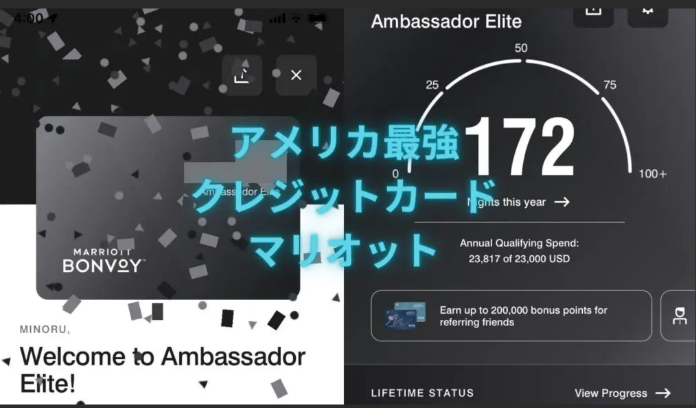

その結果、マリオットの最上級ステータス「アンバサダーエリート」を達成!加えて、ヒルトンの「ダイヤモンド」ステータスも保持しています。もう、ホテルが我が家と言っても過言ではありません(笑)。

ライオンさん

ライオンさん家に帰ってない(笑)

そんな私が今回お伝えしたいのは、出張が多いアメリカ駐在員が絶対に持つべき「最強のクレジットカード」。

それがマリオットのクレジットカードです!

この記事では、私自身の体験を元に、アメリカで手に入るマリオットクレジットカードの中から、特にお薦めの1枚を徹底解説します。

さらに、カードを使い倒すことで得られる驚異の還元率(最大15%超え!)やメリット、貯まったポイントで家族旅行を完全無料にした実体験も詳しくご紹介。

出張が多いあなたこそ、このカードを活用してラグジュアリーな体験を手に入れるチャンスをお見逃しなく!

それでは、早速見ていきましょう。

アメリカで発行可能なMarriott Bonvoyクレジットカードを徹底比較

圧倒的な還元率を誇り、アメリカ在住の出張者や駐在員にとって最強の選択肢とも言えるMarriott Bonvoyクレジットカード。

しかし、AmexとChase(VISA)から合計6種類も発行されており、「どれを選べば良いの?」と迷ってしまう方も多いはずです。

ライオンさん

ライオンさんご安心ください!

この章では、アメリカで発行されている6種類のマリオットカードを特徴やメリットを徹底比較し、私自身の使用体験を踏まえた上で、最もお薦めの1枚をズバリご紹介します。

6種類のMarriottカードの特徴を比較!どれが最適?

まずは、6種類のマリオットカードを一覧で比較し、お薦め度を評価してみました。特に注目すべきは「発行元」、「年会費」、「年会ボーナス」で、私のお薦めはChaseの「Boundless」。

Boundless |  Bountiful |  Bold |  Brilliant |  Business |  Bevy | |

|---|---|---|---|---|---|---|

| お薦め度 | ||||||

| 発行 | Chase | Chase | Chase | Amex | Amex | Amex |

| 年会費 | $95 | $250 | 無料 | $650 | $125 | $250 |

| 入会ボーナス | 3泊無料 | 85,000P | 30,000P | 95,000P | 85,000P | 85,000P |

| ステータス付与 | シルバー | ゴールド | なし | プラチナ | シルバー | ゴールド |

| 宿泊実績 | 15泊 | 15泊 | 15泊 | 25泊 | 15泊 | 15泊 |

| 宿泊ボーナス | 6倍 | 6倍 | 3倍 | 6倍 | 6倍 | 6倍 |

| 更新ボーナス | 1泊無料 | $15,000で1泊無料 | なし | 1泊無料 | 1泊無料 $6万で+1泊 | $15,000で1泊無料 |

| その他 | プライオリティパス $300のダイニングクレジット | スタンダードレート7%オフ |

おすすめNo.1はChaseのBoundless!その理由を解説

6種類のMarriott Bonvoyクレジットカードの中で、私が最もお薦めするのは「Chaseの発行する”Boundless(年会費95ドル)”」

ライオンさん

ライオンさん一番バランスが良い

Chaseの「Boundless」の対抗馬は特典が最も充実しているAmexの「Brilliant」ですが、庶民には高すぎの年会費650ドル!

じつは、私は一度「Brilliant」を使った事があり、とても良かったのですが年会費の負担が大きかったのと、Amexが使えない店があるのでChaseの「Boundless」に切り替えました。

- Bold:年会費無料だが宿泊時のポイント還元率が低い。

- Boundless:宿泊時の還元率が最高の6倍と最高。年会費たった95ドル。

- Bevy, Bountiful:レストラン等、日常使いでの還元率が高いが、年会費も高い。

- Brilliant:年会費が一番高いが、持ってるだけでマリオットのプラチナ会員。

- Business:マリオット宿泊時のポイントが6倍、日常使いのポイントも高い。

カード選びで失敗しないコツと注意点

マリオットクレジットカードを使い倒しているアンバサダーの私の経験から、マリオットクレジットカード選定時の重要項目はたったの2点。

- マリオット宿泊時のポイント還元率

- 入会ボーナス

ポイント還元率が最重要!

まず、断言しましょう。

マリオットクレジットカードを活かせるかは、マリオットにどれだけ泊まるかにかかっている。スーパーでの買い物など、日常使いでもポイントは貯まりますが、完全に無視できるレベル。

実際のポイント獲得実績を見てもらうと、たった1回の宿泊で、日常使いの、ほぼひと月分のポイントを獲得できています。その意味で、ポイント還元率6倍のカードは必須。

よって、ホテル宿泊時の還元率が低い「Bold」は真っ先に候補から除外。最高級の「Brilliant」は、年会費650ドルと他の追随を許さない年会費な割に、宿泊時の還元率がBoundlessと同じ6倍。

ライオンさん

ライオンさんやっぱりBoundless!

入会ボーナスは見過ごせない

次に見逃せないのは「入会ボーナス」。アメリカはクレジットカード文化だけに、どこも新規顧客の獲得に力を入れており、入会ボーナスが桁違いに大きいのが嬉しいですね。

マリオットも例に漏れずポイントや無料宿泊といった入会ボーナスがありますが、ここでも「Boundless」の3泊無料が一番メリットが大きいと感じます。と、言うのも、一泊50,000ポイントまでの宿が3泊無料になるからです。

AmexのBrilliantの入会ボーナスが95,000ポイントに対し、50,000×3泊=150,000ポイント相当ですからね!

「Boundless」と「Brilliant」を実際に使ってみた感想と結論

じつは、私が最初に作ったマリオットクレジットカードはAmexの「Brilliant」。通常、年間50泊で得られるプラチナエリート資格。それを、クレジットカードを作るだけで得られる点に惹かれました。

また、日本で発行されているマリオットのクレジットカードは、最高でもゴールドステータスの付与まで。つまり、Brilliantはアメリカ限定。

年会費が650ドルと涙が出るほど高額ですが、レストランでのキャッシュバック(毎月25ドル)で300ドルは取り返せる。そして、空港ラウンジ使い放題のPriority Passや、入会特典を考えれば、年会費の元は取れる。

ライオンさん

ライオンさんいっちゃえ~

という事で、勢いで「Brilliant」を作りましたが…以下の5つの理由で1年後に「Brilliant」から「Boundless」に切り替え。

- 年会費の負担が大きい(650ドル)

- プラチナステータスは確保済

- 宿泊時のポイント加算は同じ

- その他の特典をそれほど使わなかった

- Amexが使えない店があり、やや不便(BoundlessはVISA)

今は年会費650ドルのAmex “Brilliant”ですが、じつは、私が入会したタイミングでは年会費は450ドル。それがイキナリ年会費650ドルに値上がりして、こりゃダメだと。

ライオンさん

ライオンさん日本円で10万円超え…

更新しようか悩んでいたところ、妻から「CostcoでAmexが使えなくて不便」と文句を言われ、「Boundless」への切り替えを決断しました。

BoundlessはVISAなので、どこでも使えて、年会費もたったの95ドル。アメリカ赴任時に作ったANA USAカードの年会費(70ドル)と大差ない年会費で、異次元の還元率15%超え!

Boundless、Bold、BountifulどれでもOK

\3泊無料など入会ボーナス大盤振る舞い!/

年間5名までしか紹介できないので、早い者勝ち。

今年は、あと3名!

Marriott Bonvoyクレジットカードの還元率と特典を徹底解説

それでは、私のMarriott Bonvoyクレジットカードの実際の還元率を赤裸々にご紹介しましょう。圧倒的な還元率にビックリすると思いますよ!

旅行・出張で得られる還元率がNo.1!

まず、マリオットのクレジットカードは純粋にホテル利用時の還元率が最強です。

その還元率…なんと1ドル消費で21マリオットポイント。1マリオットポイント=0.8セントの価値と言われており、21マリオットポイント=16.8セント=16.8%の還元率。

カバさん

カバさんな、なんだと!?

世間では「還元率1%以上のカードを選びましょう」、「5%で最強」と言われる中、衝撃の還元率、16.8%。ちなみに、私はアンバサダーエリートなので更に2.5ポイント増え、18.8%の還元率。

ボーナス1,000ポイント付与のタイミングで宿泊すれば、還元率20%を超えも狙えるお化けカード。出張が多いなら、作らない理由はありません。

実例:マリオットホテルに2泊で獲得したポイント

私がマリオットホテルに2泊した時のポイントをご覧ください。ホテル代「481.20ドル」に対して、「7472ポイント=52ドル相当」をゲット。

総支払額は税金等があり、純粋に全額ポイント化はされないので、還元率15%には届きませんが、それでも約11%の還元率。

カバさん

カバさんこれはヤバいな

ちなみに、キャッシュバックサイト経由で予約すると宿泊額の6%がキャッシュバックされるので、合わせ技で15%はいける(→キャッシュバックサイトの記事はこちら)。

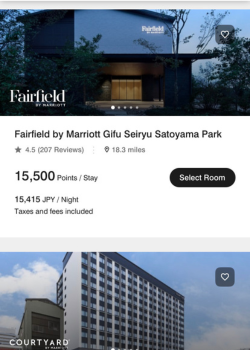

ちなみに、安いマリオットホテルなら15,000ポイント程でポイント宿泊できるので、家族旅行のホテル代をタダにするくらいは、すぐにできます(笑)。

Hiltonカードと徹底比較!どちらがお得?

マリオットのクレジットカードを作る際に、同じように世界展開しているHiltonのクレジットカードと悩むかもしれませんが…

ライオンさん

ライオンさん圧倒的にマリオット!

どちらも最上級会員の私から見ると、ホテルの質やサービスはマリオットと遜色ありませんが、クレジットカードを作るなら以下の理由でマリオットのが良いです。

- マリオットの方がホテル数が圧倒的に多い

- ポイント還元率が高い(特にマイル交換比率に大きな差)

家族旅行でどこに行くにしても、必ずマリオットはあるため、ポイント宿泊する際にも選択肢が圧倒的に多い。特にヒルトンは日本国内のホテル数が少ないのも、敬遠してしまう理由の一つ。

また、ポイントの使い勝手もマリオットの方が圧倒的に良く、マイルへの交換比率は比べ物にならないほどマリオットに優位性があります。ヒルトンポイントのマイル交換比率は何であんなに悪いんでしょうね…。

| マリオット | ヒルトン | |

| ホテルブランド数 | 30 | 18 |

| ホテル数(世界) | 7000+ | 6000+ |

| ホテル数(日本) | 76 | 23 |

エリートステータス&ステータスマッチの裏技とは?

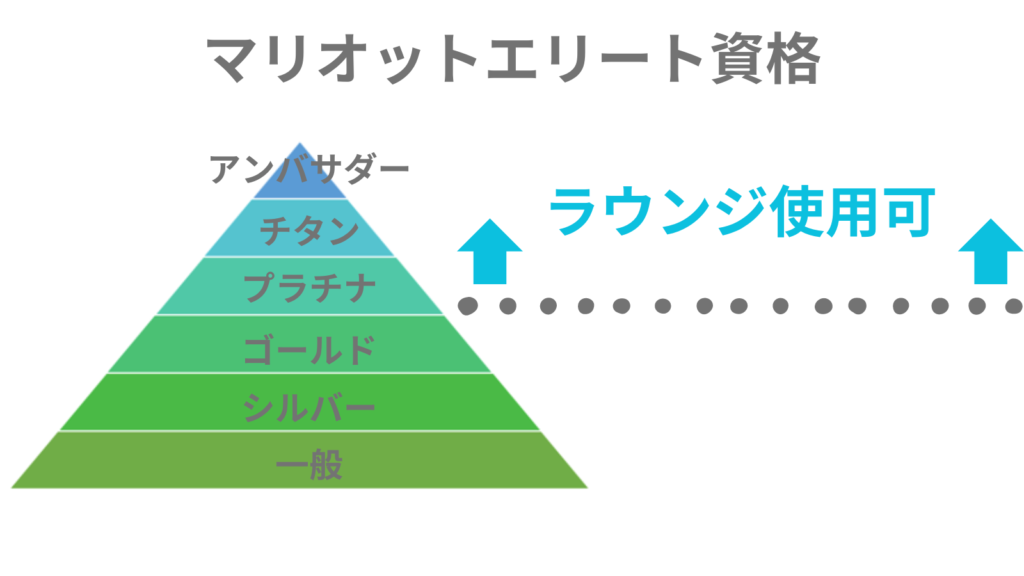

マリオットのクレジットカードを作ったら、宿泊実績50泊で達成できる「プラチナ」ステータスを目指しましょう。

50泊と聞くと大変そうですが、カードを作ると15~25泊の宿泊実績を獲得でき、また宿泊実績2倍期間もあるので、割とすぐに達成できます。

ちなみに、「ゴールド」と「プラチナ」の特典の差は、山より高く、海より深いと有名です。

ライオンさん

ライオンさんゴールド以下は、メリット無し

- 部屋のアップグレード率が全然違う

- ラウンジ使用可否

- 朝食無料の有無

- レイトチェックアウトの時間

- ボーナスポイントの違い

大きな違いは「ラウンジ使用可否」と「朝食無料」で、特にラウンジ使用可否でホテル滞在時の快適さに大きな差が出ます。そして朝食無料は、家族旅行などで、これまた大きな効果を発揮。

ライオンさん

ライオンさんこれは、デカい

逆に、意外かもしれませんが、どうでもいいのは、部屋のアップグレード。プラチナだと、4割くらいの確率で部屋のアップグレードはされますが、スイートになる事は、まずありません。ちょっと広い部屋になるくらい。

アンバサダーでも、スイートまでのアップグレードは年に数回ですね。そんなわけで、部屋のアップグレードは大したメリットではありません。

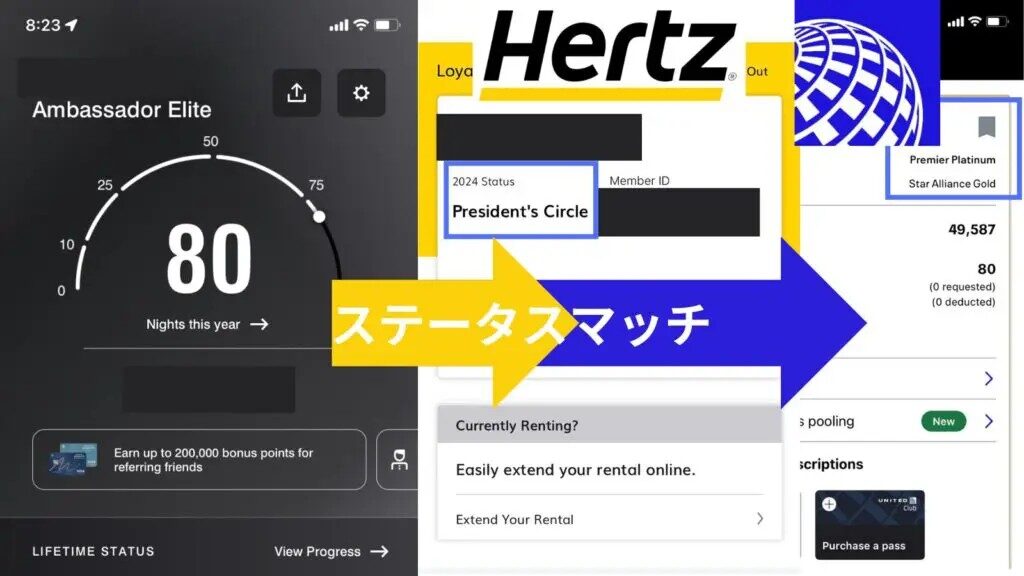

ステータスマッチを使いこなせば、更にお得

マリオット上級課員の特権で嬉しいのが「幅広い業種とのステータスマッチ」。

ライオンさん

ライオンさんこれ、かなり使える

このステータスマッチ制度、マリオットはヒルトンなど他の大手ホテルチェーンより、圧倒的に充実しています。例えば、マリオットの上級会員は、ステータスマッチでヒルトンのゴールド資格、ユナイテッド航空やHertzの上級会員にもなれます。

| Marriott会員資格 | ヒルトン | ユナイテッド | Hertz |

| アンバサダー | 90日間ゴールド *90日間で5泊すれば1年ゴールド *90日間で9泊すれば1年ダイヤモンド | プレミアシルバー | President’s circle |

| チタン | 90日間ゴールド *90日間で5泊すれば1年ゴールド *90日間で9泊すれば1年ダイヤモンド | プレミアシルバー | Five Star |

| プラチナ | 90日間ゴールド *90日間で5泊すれば1年ゴールド *90日間で9泊すれば1年ダイヤモンド | なし | Gold Plus Rewardd |

更に、ユナイテッドのプレミアシルバーは、デルタ航空など、他の航空会社へのステータスマッチができ、芋づる式に複数の航空会社で上級会員になれ裏技も…。

Marriott Bonvoyクレジットカードで実現する快適な旅行

この章では、私がMarriott Bonvoyクレジットカードを使い倒した経験を踏まえ、あなたがこれから味わうであろう贅の極みをご紹介します。

ポイントを最大活用!無料宿泊・マイル変換のコツ

マリオットポイントは、色々な利用方法ができますが、お得なのは「無料宿泊」と「マイルへの交換」。

ポイント無料宿泊

代表的なマリオットポイントの利用方法が「ポイント宿泊」。リッツカールトンなどマリオット系列最上級ホテルにも泊まる事ができます。

私がこれまでポイント無料宿泊した最高級ホテルは「HOTEL THE MITSUI KYOTO」。

ポイント宿泊にも関わらずスイートへのアップグレードされ、娘の誕生日ケーキも用意してくれたり。後にも先にもこれを越えるホテル滞在は無いかな…というレベルでしたね。

なお、ポイント宿泊は「4泊分のポイントで5泊できる(5泊目はタダ)」という裏技があり、これを利用すると更にポイント価値を高めれます。

マイルへの交換もお得

マリオットポイントは39もの航空会社のマイルに交換する事ができます。日系のJAL、ANAはもちろん、アラスカ航空、デルタ、ユナイテッドなど、ほぼ全ての主要航空会社のマイルに交換可能。

これは他のホテルクレジットカードでは対応していない、マリオットポイントの明確な利点。

ライオンさん

ライオンさんしかも交換比率が高い

交換比率は多くの場合3:1なので、60,000ポイントで20,000マイルに交換できます。但し、ユナイテッド航空の場合、マリオット60,000ポイントで30,000マイルと交換可能。

60,000ポイントを航空会社のマイレージに移行するごとに、ボーナスとして5,000マイルを進呈します。*ユナイテッド航空マイレージプラス会員のお客様は、60,000ポイント移行するごとに10,000ボーナスマイルを獲得できます。

Marriott Bonvoy HPより

ちなみに、ライバルのヒルトンの場合、10,000ヒルトンポイントが、たったの1,000マイルにしかなりません…。

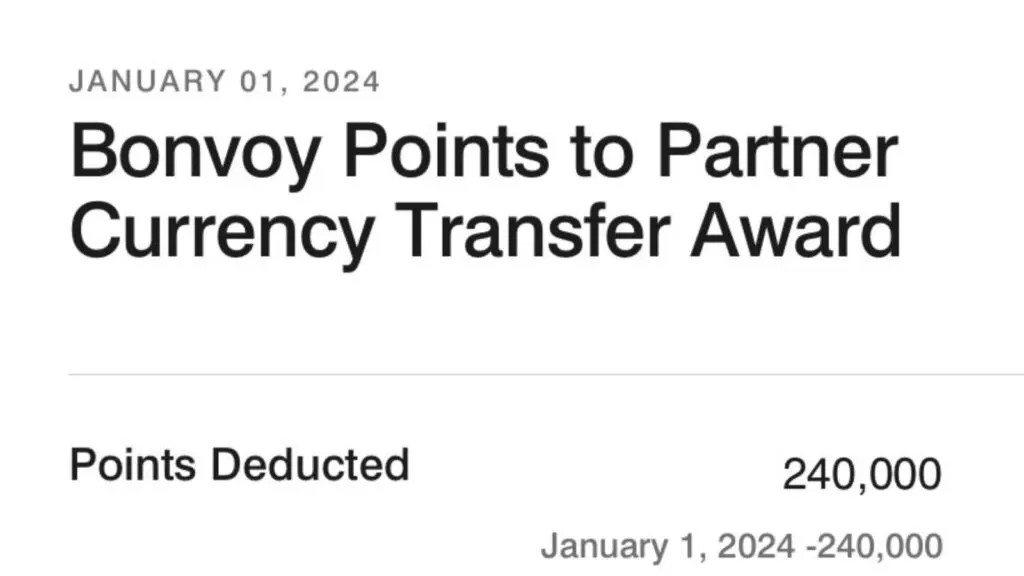

マイル&ポイント宿泊で家族旅行を完全無料にする事も可能

私、マリオットポイントをユナイテッドのマイルに変えて、ポートランド→ナイアガラの家族4人分の航空券をタダにした事があります。240,000マリオットポイントを一気にマイルに交換!

ライオンさん

ライオンさん20万円くらいに相当

もちろん、ナイアガラのホテルもポイント泊。つまり、家族でのナイアガラ旅行のフライト、宿泊代は完全にタダ。ナイアガラの滝を眺める事ができる「Falls view」の部屋が、なんとタダ!

部屋から見たナイアガラをご覧ください。

ちなみに、同じようにニューヨークにもタダで行ったことがあります(笑)。

ライオンさん

ライオンさんこれがMarriott Bonvoyクレジットカードの力!

ラウンジアクセス&スイートアップグレードの活用方法

ラウンジはお菓子取り放題、ジュース・お酒も飲み放題と、ホテルライフが激変。

アンバサダーエリートでも、スイートルームまでのアップグレードはレアですが、Seattle Marriott Waterfrontでスイートまでアップグレードされました。

Pier沿いで部屋からSeattle Great Wheelを眺めながら、部屋に置いてあったワインを飲んで至福の時間を過ごしましたね。

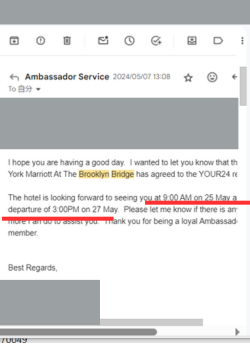

Early Check-in・Late Check-outで旅の効率UP!

クレジットカードを作ってプラチナ以上になると午後4時までのLate check-outが使えるようになります。午後4時まで部屋を使えると、夕方のフライトでも部屋でゆっくりできて、本当に便利。

ちなみに、アンバサダーまで到達すると「Your 24」が使え、チェックインとチェックアウトは24時間いつでも可能になります。朝9時チェックイン、午後3時チェックアウトなど、やりたい放題。

まとめ:アメリカ駐在員に最適なカードはMarriott Bonvoy一択!

今回は、アメリカで最高還元率を叩き出す最強の「Marriott Bonvoyクレジットカード」の魅力をお届けしました。

駐在初期に作るであろうANA USA Cardで1年ほどクレジットスコアを構築したら、すぐに切り替えるのがアメリカ生活を少しリッチに過ごすコツ。

特に出張が多い人には必須のカードなので、ぜひ使ってみてください!

Boundless、Bold、BountifulどれでもOK

\3泊無料など入会ボーナス大盤振る舞い!/

年間5名までしか紹介できないので、早い者勝ち。

今年は、あと3名!

コメント